芬蘭林業產品行情分析,2024年,芬蘭林業產品出口表現穩健,全年出口總額達到了120億歐元,這一數字占據了該國商品出口總額的17%。

根據芬蘭自然資源研究所(Luke)的數據,德國與中國成為了芬蘭林業產品的主要出口對象國,兩國合計占據了芬蘭林業產品出口的21%份額。其中,德國占比11%,穩居首位;而中國則以10%的占比緊隨其后。

紙板作為芬蘭林業出口的最大單一類別,其出口額達到了近33億歐元,與上一年度相比實現了5%的增長。同時,紙板的出口量也增長了9%,總量達到了360萬噸。

木材行業同樣表現出色,創造了近20億歐元的出口收入,與上一年度相比增長了7%。盡管木材出口量穩定在820萬立方米,但得益于出口價格的提升,木材行業的出口額仍然實現了顯著的增長。然而,紙漿的出口情況卻略顯低迷。紙漿的出口量和出口額分別下降了9%和5%。

在進口方面,芬蘭林業同樣展現出了強勁的活力。全年林業進口額達到了15億歐元,相當于芬蘭商品進口總額的2%。瑞典和愛沙尼亞作為芬蘭的主要進口來源國,分別向芬蘭出口了價值2.8億歐元和2.3億歐元的林業產品。盡管來自愛沙尼亞的進口有所下降,但整體而言,芬蘭林業的進口市場仍然保持穩定。

此外,芬蘭木材進口總量也實現了顯著的增長,達到了560萬立方米,與上一年度相比增長了11%。這一增長主要得益于拉脫維亞和愛沙尼亞等國的穩定供應。拉脫維亞作為芬蘭最大的木材供應國,向芬蘭出口了220萬立方米的木材,比上一年度增長了43%。

推薦閱讀:

芬蘭是全球林業和紙制品行業的重要參與者,其林業以可持續管理和高附加值產品聞名。以下是中木商網陳昌文關于芬蘭林業產品行情的詳細分析:

1. 行業概況與核心產品

森林資源:

芬蘭森林覆蓋率約75%,人工林占主導,主要樹種為云杉(45%)、松樹(35%)和樺樹(20%)。

年采伐量約6,000萬立方米,嚴格遵循“砍一補三”的可持續管理政策。

核心產品與出口:

紙漿與紙張:全球最大針葉漿出口國之一,占全球市場份額約10%;文化用紙、包裝紙板(如食品包裝)是主要出口品類。

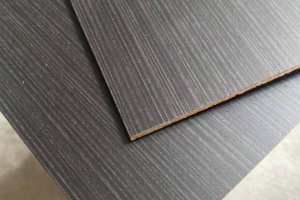

鋸材與工程木制品:CLT(交叉層壓木材)、LVL(單板層積材)等高附加值產品需求增長迅速。

生物質能源:林業廢料(樹皮、木屑)用于生物質發電,占芬蘭能源消費的30%以上。

2. 市場現狀與價格趨勢

出口市場依賴度:

歐洲:德國、瑞典是最大貿易伙伴(占出口40%以上),受歐洲經濟疲軟影響,2023年需求增長放緩。

亞洲:中國是紙漿最大買家(占芬蘭針葉漿出口的25%),但2023年中國需求因經濟復蘇乏力低于預期。

北美:包裝紙板出口增長(受益于電商需求),但面臨加拿大、美國本土企業競爭。

價格波動:

紙漿價格:2023年針葉漿價格從年初的900美元/噸跌至年末的750美元/噸(中國到岸價),主因全球庫存高企與需求疲軟。

鋸材價格:受歐洲建筑業低迷拖累,云杉鋸材價格同比下跌12%(2023年均價約280歐元/立方米)。

生物質能源:俄烏沖突后歐洲能源危機推高木顆粒價格,2023年漲幅達20%(約220歐元/噸)。

3. 政策與環保驅動

歐盟法規壓力:

歐盟零毀林法案(EUDR):2023年生效,要求芬蘭出口企業證明木材來源不涉及毀林,增加供應鏈追溯成本。

碳邊境稅(CBAM):對高碳排放進口產品征稅,倒逼芬蘭紙漿廠加速清潔技術轉型。

國內碳中和目標:

芬蘭計劃2035年實現碳中和,林業碳匯(每年吸收約2,500萬噸CO?)成為關鍵工具,但過度采伐可能削弱碳匯能力,引發政策爭議。

4. 行業挑戰

能源成本高企:

芬蘭工業電價長期高于北歐鄰國(2023年均價約0.12歐元/度),紙漿廠能源成本占總成本35%以上,削弱國際競爭力。

地緣政治沖擊:

俄烏沖突導致芬蘭停止進口俄羅斯木材(此前占原料的10%),被迫轉向波羅的海國家采購,成本上升約8%。

勞動力短缺:

林業機械化程度高,但偏遠地區技術工人不足,自動化設備維護成本攀升。

5. 創新與轉型方向

生物經濟2.0:

木質素提取:開發木質素基生物塑料、碳纖維替代品,替代石化材料(如Stora Enso投資2億歐元建試驗工廠)。

紡織纖維:利用木漿生產Lyocell等再生纖維,搶占快時尚環保面料市場(如Mets?集團與H&M合作)。

數字化與循環經濟:

推廣“森林數字孿生”技術,優化采伐計劃與碳匯管理;

紙包裝回收率已達85%,目標2030年實現零填埋。

6. 未來展望

短期風險:

歐洲經濟復蘇緩慢抑制紙制品需求;

中國房地產與消費疲軟拖累針葉漿進口。

長期機會:

全球綠色包裝(替代塑料)需求年增68%,芬蘭食品包裝紙板(如Mets? Board)有望受益;

歐洲建筑脫碳政策推動CLT木結構建筑普及,工程木制品需求潛力巨大;

碳匯交易市場化或為林業企業開辟新收入來源。

總結

芬蘭林業產品行業正經歷從傳統紙漿向高附加值生物經濟的轉型陣痛。盡管面臨能源成本、地緣政治和環保法規的多重壓力,但其在可持續管理、技術創新和循環經濟領域的領先優勢仍具全球競爭力。未來增長將依賴生物基材料突破、歐洲綠色政策紅利及亞洲新興市場需求復蘇。投資者需關注歐盟政策動向、企業技術商業化進度及全球大宗商品價格波動。